Le risorse finanziarie digitali basate sulla tecnologia di contabilità distribuita (DLT) e sulla crittografia, denominate "crypto-asset", sono emerse come una questione importante per i responsabili politici sin dalla loro creazione nel 2009 e dalla loro successiva crescita e utilizzo sempre più diffuso. Le criptovalute, per le quali non esiste una definizione uniforme e che abbracciano un vasto spettro di forme e scopi eterogenei, hanno una serie di caratteristiche intrinseche e uniche che pongono sfide ai responsabili politici.

Queste sfide sorgono a causa della loro mancanza di controllo centralizzato, pseudo-anonimato, difficoltà di valutazione, caratteristiche ibride che includono entrambi gli aspetti degli strumenti finanziari e delle attività immateriali e della rapida evoluzione della tecnologia alla base, nonché della forma di queste attività. Il mercato delle criptovalute sta ancora maturando e sta trovando il suo posto nel mondo normativo, tuttavia, resta difficile per le autorità di regolamentazione rimanere al passo con gli sviluppi del mercato e applicare efficacemente gli attuali quadri normativi a questo settore.

Tutto ciò è esacerbato dal numero e dal tipo di attività di criptovalute che attualmente non rientrano nell'ambito degli attuali framework di regolamentazione e dai diversi approcci politici di governi e legislatori di tutto il mondo nei confronti del mercato delle criptovalute.

A livello internazionale, sono in corso discussioni sugli approcci di regolamentazione delle criptovalute attraverso il G20, G7, Financial Stability Board (FSB), International Organization of Securities Commissions (IOSCO), Basel Committee on Banking Supervision (BCBS), Financial Action Task Force (GAFI) e altri. Inoltre, da diverso tempo, per affrontare le varie problematiche identificate e armonizzare l'infrastruttura del mercato sono state lanciate iniziative internazionali. Tuttavia, ad oggi non esiste ancora una regolamentazione coordinata a livello internazionale delle criptovalute.

Sebbene gli organismi internazionali condividano obiettivi comuni come stabilizzare il sistema monetario e stimolare l'innovazione e la crescita economica, oltre a proteggere il consumatore, prevenire i finanziamenti illeciti e proteggere l'integrità del mercato, i loro approcci variano e vi sono ancora notevoli differenze tra le varie giurisdizioni per quanto riguarda il trattamento fiscale e la classificazione delle crypto-asset. Mentre alcune giurisdizioni hanno modificato le leggi esistenti, altre hanno proposto modelli su misura.

Un altro approccio, apparentemente favorito dall'Unione Europea, propone di istituire regolatori di settore ad hoc. Queste differenze territoriali, pur offrendo opportunità di arbitraggio giurisdizionale, creano incertezze e un maggiore onere di conformità per le imprese operanti nel settore. Ciò è aggravato dall'assenza di standard e terminologie comuni. Per un approccio coordinato veramente globale, i paesi e le organizzazioni internazionali devono lavorare insieme, facendo leva sulle migliori pratiche e imparando gli uni dagli altri.

Il mercato delle crypto – asset nel 2022

Dopo un 2022 caratterizzato dal crollo generalizzato delle quotazioni, i mercati delle cripto-valute si stanno stabilizzando, con livelli di capitalizzazione in media in calo del 50%-70%. Occorre notare che a livello storico l’attuale declino delle valutazioni non è un fenomeno raro, né particolarmente estremo per assets innovativi che si sono sviluppati in un ambiente speculativo.

D’altro canto, era prevedibile che l’attuale contesto macro-economico internazionale, caratterizzato da interventi fortemente restrittivi da parte delle banche centrali con rialzi sostenuti dei tassi di interesse, avrebbe esercitato una forte pressione sugli assets fortemente speculativi, in primis sulle cripto-valute. Tra il 2010 ed il 2022, le valute digitali si sono evolute in un ambiente caratterizzato da tassi vicini allo zero ed ampia liquidità in cerca di extra-rendimenti aggressivi.

In un momento di alta inflazione e crisi economica generale, la liquidità tende a rifluire verso i rendimenti di assets più sicuri come obbligazioni governative e azioni “value” mentre sono tornate a soffrire tutte quelle attività legati a rendimenti futuri che scontano maggiormente il rialzo dei tassi come criptovalute e azioni “growth” di società tecnologiche.

Tuttavia, sarebbe un errore pensare alla fine delle crypto-asset, in realtà dovrebbe essere considerato come un processo naturale di consolidamento del settore, in quanto i progetti realmente solidi hanno attraversato la tempesta mentre tutti i discutibili progetti che sopravvivevano solo grazie al crescente ingresso di capitale speculativo stanno fallendo in serie.

Prospettive di regolamentazione internazionale

Le autorità di regolamentazione nazionali e internazionali continuano i lavori di sviluppo di un quadro per governare questo nuovo enorme mercato. La sfida in un'area così nuova e dirompente richiederà probabilmente ancora tempo per essere finalizzata. Alla sfida si aggiungono la natura ambigua delle risorse digitali stesse e la mancanza di definizioni standardizzate, che creano così problemi di sovrapposizione e giurisdizione.

La regolamentazione di questo nuovo settore richiederà un coordinamento e un impegno internazionali con l'industria in quanto rappresenta un'opportunità di progresso. Un approccio eccessivamente restrittivo potrebbe soffocare l'innovazione e guidare il settore verso giurisdizioni più accoglienti, poiché il nuovo universo digitale è intrinsecamente globale e senza confini.

L'uso, il commercio e il livello di capitalizzazione di mercato di queste attività sono in aumento e le loro caratteristiche tecnologiche si stanno evolvendo rapidamente, ponendo sfide alle amministrazioni fiscali e ai responsabili politici. Alcuni paesi hanno iniziato a rispondere a queste sfide pubblicando linee guida sul trattamento delle criptovalute.

Tuttavia, nella maggior parte dei paesi e nella letteratura accademica emergente, spesso manca una guida completa o un quadro per il trattamento di questi beni ai fini fiscali, con qualsiasi guida generalmente parziale o incompleta. Questa mancanza di indicazioni può essere in parte dovuta alla complessità di definire il trattamento fiscale di queste attività in modo da coprire le loro diverse sfaccettature, nonché la loro natura in rapida evoluzione.

Con l'aumento dell'utilizzo della criptovaluta, aumentano anche le normative sulla criptovaluta in tutto il mondo che vengono messe in atto per regolarle. Il panorama delle criptovalute è in continua evoluzione e tenersi aggiornati con le regole nei diversi territori globali non è facile. Le differenze giurisdizionali creano una tensione in cui l'arbitraggio normativo può aver luogo soprattutto in luoghi senza meccanismi di divulgazione sufficienti.

Non sorprende, infatti, che il numero di giurisdizioni con indicazioni fiscali sulle criptovalute abbia continuato ad aumentare poiché le autorità fiscali si rendono conto che sia gli individui che le imprese hanno bisogno di linee guida per essere consapevoli di come adempiere ai propri obblighi fiscali. Sebbene la tendenza al rialzo sia leggermente rallentata rispetto al notevole aumento tra il 2017 e il 2018 entro il 2022 dovrebbero concretizzarsi diversi progetti di regolamentazione da parte delle principali autorità internazionali.

Uno dei fattori più importanti nel determinare come le regole fiscali vengono applicate alle criptovalute è il modo in cui sono classificate nella legislazione fiscale locale. Sebbene vi siano alcune deviazioni, la maggior parte delle giurisdizioni fiscali ha emesso linee guida trattandole come una forma di proprietà, asset intangibile o valuta estera.

America

Negli Stati Uniti e in Canada, sebbene le criptovalute non siano considerate come valute, i governi hanno emesso numerose documenti informativi e propongono misure di supporto per il loro utilizzo nella vita commerciale, inoltre vengono condotti studi per diventare leader in questa tecnologia in futuro. In alcuni paesi sudamericani, invece, l'uso delle criptovalute è stato vietato a causa delle preoccupazioni per crimini come l'evasione fiscale e il riciclaggio di denaro. Unica eccezione El Salvador, unico paese ad aver introdotto il bitcoin come moneta nazionale a corso legale.

Stati Uniti

Negli Stati Uniti, la regolamentazione delle criptovalute è frammentata, poiché si verifica sia a livello federale che statale. A livello di regolamentazione statale, c'è una frattura emergente nell'approccio adottato. Alcuni stati stanno approvando leggi favorevoli per attrarre investimenti, stimolare l'economia o muoversi con la tecnologia moderna, mentre altri sono molto meno favorevoli.

A livello federale, c'è una quantità crescente di regolamentazione delle criptovalute da parte di numerosi organismi. Le autorità di regolamentazione bancaria statunitensi non hanno emesso nuove regole, ma si attengono invece alle linee guida esistenti. L'Internal Revenue Service (IRS) non considera le criptovalute come valuta a corso legale, ma la definisce come "una rappresentazione digitale del valore che funziona come mezzo di scambio, unità di conto e/o riserva di valore" e, secondo la guida pubblicata nel 2014, vengono trattate ai fini fiscali come proprietà. Nel dicembre 2020, Il Financial Crimes Enforcement Network (FinCEN) ha proposto una nuova regolamentazione sulle criptovalute per imporre requisiti di raccolta dati sugli scambi e sui portafogli di criptovaluta.

La regola implementata nel corso del 2022 richiede agli scambi di inviare segnalazioni di attività sospette (SAR) per transazioni superiori a $ 10.000 e richiederebbe ai proprietari di portafogli di identificarsi quando inviano più di $ 3.000 in una singola transazione. Nel 2021 l'amministrazione Biden ha rivolto la sua attenzione alle stablecoin, con l'intenzione di affrontare il pericolo della crescita di valore e dell’utilizzo di queste tipologie di token.

Il Congresso ha anche discusso il ruolo delle piattaforme di exchange e dei fornitori di servizi di criptovalute proponendo nel disegno di legge sulle infrastrutture (legge pubblica n. 117-58), emanato il 15 novembre 2021, nuove regole in base alle quali sono considerati broker e devono rispettare i pertinenti obblighi di segnalazione e registrazione di antiriciclaggio.

Il Dipartimento di Giustizia continua a coordinarsi con la SEC e la CFTC sulle future normative sulle criptovalute per garantire un'efficace protezione dei consumatori e un controllo normativo più snello.

Canada

Le criptovalute non sono valute a corso legale in Canada ma possono essere utilizzate per acquistare beni e servizi online o nei negozi che li accettano. Il Canada è stato abbastanza proattivo nel trattamento delle criptovalute, regolandole principalmente in base alle leggi provinciali sui titoli e ha introdotto entità che si occupano di valute virtuali ai sensi del Proceeds of Crime (Money Laundering) e del Terrorist Financing Act (PCMLTFA) già nel 2014.

Nell'agosto 2017, i Canadian Securities Administrators (CSA) hanno emesso un avviso sull'applicabilità delle leggi sui titoli esistenti alle criptovalute e nel gennaio 2018 il capo della Banca centrale canadese le ha caratterizzate come titoli. Il governo canadese ha pubblicato una bozza ufficiale di nuove normative sugli scambi di criptovalute e sui metodi di pagamento nel giugno 2018, per poi il rilascio dei suoi regolamenti finali alla fine del 2019.

Nel giugno 2021 il governo ha modificato la sua linee guida per utenti di criptovaluta e professionisti fiscali e sono entrate in vigore anche linee guida per la segnalazione di grandi transazioni in valuta virtuale al Financial Transactions and Reports Analysis Center of Canada (FINTRAC). la Bank of Canada sta portando avanti un'agenda di ricerca attiva sull'opportunità che una banca centrale emetta la propria valuta digitale.

In un discorso del febbraio 2021 sull'innovazione dei pagamenti oltre la pandemia, il vice governatore della BoC Tim Lane ha ribadito la posizione nel documento di discussione, ma è stato più aperto al concetto di stablecoin.

Messico

Nel 2018, con l'approvazione della legge per la regolamentazione degli istituti di tecnologia finanziaria ("Legge Fintech"), il governo messicano ha stabilito un quadro normativo per l'industria fintech compreso un capitolo sulle criptovalute.

Tuttavia, la legge Fintech non disciplina in modo specifico le particolarità del mercato delle criptovalute e non offre linee guida per la tassazione dei redditi derivanti da compravendita e mining. Sulla base della definizione della legge Fintech, le criptovalute potrebbero essere definite ai fini fiscali come beni immateriali o beni mobili, e non dovrebbero essere considerate contanti o valuta.

Nel marzo 2019, il Consiglio per la stabilità del sistema finanziario messicano ha deciso di adottare una posizione conservatrice per quanto riguarda le criptovalute (definite come asset virtuali nella legge Fintech), considerando che dovrebbe esserci una sana distanza tra gli asset virtuali e il sistema finanziario messicano.

La più recente comunicazione del 28 giugno 2021 delle principali autorità di regolamentazione finanziaria, in particolare la Banca centrale del Messico, ha stabilito che nessuna valuta virtuale è attualmente soggetta a regolamentazione, che non costituisce una valuta legale in Messico e non può essere offerta o scambiata da istituzioni finanziarie regolamentate messicane.

Argentina

In Argentina, le criptovalute come Bitcoin sono definite dalla Financial Information Unit (UIF) come una "rappresentazione digitale del valore che può essere scambiata digitalmente e fungere da mezzo di scambio; e/o un'unità di conto; e/o una riserva di valore, ma non ha corso legale in nessuna giurisdizione e non è né emesso né garantito da alcun governo o giurisdizione. La legge di riforma fiscale7 ha introdotto diverse modifiche alla legge sull'imposta sul reddito (ITL) nel dicembre 2017 e ha stabilito diverse disposizioni relative alle "valute digitali".

I guadagni ottenuti da persone fisiche residenti derivanti dalla cessione di valuta digitale sono soggetti a questa tassa programmata a un'aliquota del 15%, mentre per le persone giuridiche l’aliquota varia dal 25% al 30%.A causa dell'instabilità economica e delle restrizioni sui cambi, l'Argentina è diventata uno dei primi ad adottare la criptovaluta in America Latina (e nel mondo) nel tentativo di proteggere i propri risparmi dall'inflazione e di superare il divieto di acquistare e trasferire valuta estera all'estero.

Le criptovalute non sono vietate in Argentina e sono quindi legali. Tuttavia, il governo ha emanato regolamenti in materia di criptovalute relative alla tassazione e alla prevenzione del riciclaggio di denaro e del finanziamento del terrorismo. Per il codice civile e commerciale argentino, le criptovalute, in quanto, rappresentazione digitale del valore, sono beni immateriali che possono far parte della proprietà di persone fisiche e giuridiche. Nel maggio 2022, la banca centrale argentina ha inflitto un duro colpo alle criptovalute, vietando alle istituzioni finanziarie del paese sudamericano di offrire ai clienti qualsiasi operazione che coinvolga asset digitali non regolamentati.

Brasile

Le criptovalute sono state definite per la prima volta nel maggio 2019, quando l'Ufficio federale delle entrate (Secretaria Especial da Receita Federal do Brasil – "RFB") ha emesso una sentenza normativa (Instrução Normativa) per introdurre requisiti di segnalazione per le transazioni che coinvolgono tali attività. Anche se le criptovalute e altri asset virtuali simili possono essere utilizzati privatamente come metodi di pagamento alternativi, sono classificati come beni o beni mobili.

Anche se non sono considerati denaro e non esistono normative specifiche in materia, l'atteggiamento del governo nei confronti dei crypto-asset è sempre più positivo. Le autorità di regolamentazione stanno esaminando le tecnologie promettenti per l'impatto e la trasformazione sulla società, in particolare nel settore finanziario, ma non solo.

Le norme fiscali brasiliane non prevedono disposizioni specifiche in materia di criptovalute. Poiché tali beni rappresentano diritti di proprietà di valore, la tassazione segue le regole generali applicabili ai beni mobili. I titolari devono dichiarare le proprie attività virtuali nelle dichiarazioni dei redditi, che sono soggette a plusvalenze derivanti dalle vendite.

Nel caso in cui i guadagni siano limitati a 30.000 BRL al mese, non verrebbe applicata alcuna tassazione. In caso contrario, sono tassati per plusvalenze con aliquote che possono variare dal 15% (guadagno inferiore a 5 milioni di BRL) e 22,5% (guadagno superiore a 30 milioni di BRL).

El Salvador

El Salvador si è affermato come un pioniere nelle criptovalute con la sua adozione nel 2021 di bitcoin come moneta a corso legale nel paese. Il presidente Nayib Bukele ha abbracciato completamente il bitcoin con la promessa di nessuna imposta sul reddito sulle criptovalute e prevede di costruire una città geotermica per cercare di attirare il mining di bitcoin.

Il Fondo Monetario Internazionale ha esortato El Salvador a invertire la rotta, adducendo preoccupazioni per la stabilità finanziaria del Paese. Il passaggio allo stato di corso legale è ampiamente considerato un esperimento rischioso, con le agenzie di rating del credito che declassano i rating del debito del paese.

Colombia

La Sovrintendenza finanziaria della Colombia (SFC) ha praticamente proibito alle banche di fornire servizi finanziari alle società di criptovalute, le principali autorità del paese hanno affermato che le criptovalute non hanno corso legale e che le aziende non sono autorizzate a consigliarle o gestirle.

Nel 2018, la SFC ha pubblicato documenti che evidenziavano i "rischi" della criptovaluta. Successivamente, numerose banche colombiane hanno disattivato i conti relativi alle criptovalute. Il quadro fiscale per le criptovalute non è chiaro e contraddittorio perché varie agenzie colombiane non sono d'accordo su come tassare le criptovalute. In primo luogo, l'entità fiscale colombiana considera Bitcoin e altre valute digitali come beni materiali.

Al contrario, la SFC considera le criptovalute come beni immateriali, assoggettandole così alle imposte sul reddito. La Soprintendenza al Commercio, invece, ha dichiarato che le criptovalute sono considerate prive di valore. Queste differenze di opinione tra le agenzie colombiane hanno fornito un quadro fiscale oscuro per le criptovalute.

Ad oggi, non esiste una chiara legislazione o divieto specifico sull'uso delle criptovalute, ma gli avvertimenti del governo hanno indotto le banche a disattivare gli account relativi alle criptovalute e hanno creato un ambiente che rende impossibile l'operatività delle società orientate alle criptovalute.

Bolivia

Il governo boliviano ha vietato l'uso di criptovalute già nel 2014, nella convinzione che avrebbe facilitato l'evasione fiscale e l'instabilità monetaria. "È illegale utilizzare qualsiasi tipo di valuta che non sia emessa e controllata da un governo o da un'entità autorizzata", ha affermato la banca centrale della Bolivia (BCB). La Bolivia si è astenuta dal reprimere o criminalizzare la detenzione o il commercio di criptovalute, ma non ha consentito alle aziende e ai broker di fornire servizi relativi alle criptovalute nel paese. La BCB ha dichiarato pubblicamente: “le criptovalute potrebbero non essere gestite attraverso il sistema finanziario boliviano in quanto non operano con l'autorizzazione della BCB o dell'Autorità di vigilanza sul sistema finanziario".

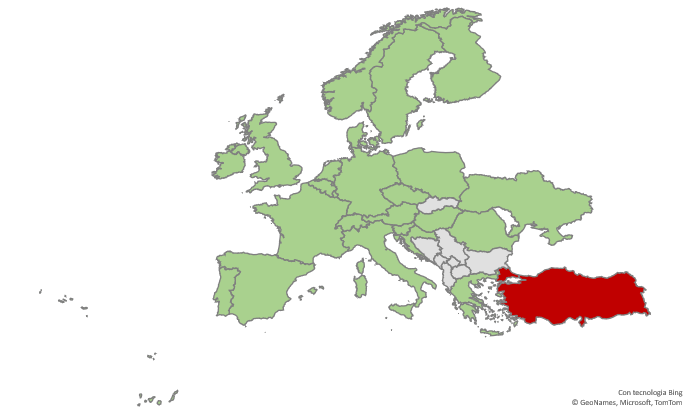

Europa

L’Europa è una delle poche giurisdizioni ad aver implementato una serie di proposte e regole standard che fungono da riferimento per i paesi membri. L'UE ha stabilito, infatti, piani per una specifica regolamentazione delle criptovalute nota come Markets in Crypto-assets (MiCA) per colmare il divario nell'ambito della regolamentazione delle criptovalute e mira a creare un quadro favorevole all'innovazione che non ponga ostacoli all'applicazione delle nuove tecnologie, garantendo nel contempo un approccio comune in tutto il mercato unico.

Aumenterà inoltre il ruolo delle principali autorità di vigilanza finanziaria a livello dell'UE, come l'Autorità europea degli strumenti finanziari e dei mercati (ESMA) e l'Autorità bancaria europea (ABE), in termini di controlli e coordinamento. Secondo la Corte di giustizia europea, Bitcoin e altre criptovalute funzionano solo come agenti di pagamento (nessun altro scopo che l'adempimento dei pagamenti). Ciò consente che la vendita e l'acquisto di criptovalute siano esenti dall'IVA all'interno dell'UE. Ogni transazione relativa all'acquisto o alla vendita di criptovalute è senza IVA.

Italia

Il diritto tributario italiano non prevede una normativa specifica per le criptovalute o le relative transazioni. L'Agenzia delle Entrate ha emesso diversi ruling fiscali relativi a casi specifici. Purtroppo i chiarimenti in materia di fiscalità indiretta in relazione al mondo degli asset digitali e delle criptovalute sono molto limitati. La qualificazione delle criptovalute rimane incerta in gran parte a seconda delle caratteristiche specifiche di ciascuna risorsa. La prima sentenza pubblicata nel 2016 (provvedimento n. 72/E/2016) si riferiva solo alle transazioni bitcoin sulla base della posizione della Corte di Giustizia Europea.

Di conseguenza, l’autorità fiscale italiana qualifica bitcoin come valuta estera ed estende al bitcoin le norme fiscali italiane previste per questo caso. Nel caso di vendita/acquisto di bitcoin effettuata da una società che effettua un servizio di cambio tra valuta tradizionale contro unità della valuta bitcoin virtuale e viceversa, il margine di cambio è stato considerato esente da IVA senza diritto a detrazione. Un secondo ruling pubblicato nel 2018 (provvedimento n. 14/2018) ha affrontato le problematiche fiscali generate dall'emissione attraverso un'Initial Coin Offering e dall'assegnazione di utility token che sembrano qualificarsi come contratti a termine dal punto di vista fiscale. Le autorità fiscali italiane hanno chiarito che il trattamento IVA dell'ICO (Initial Coin Offering) dei token di utilità dovrebbe essere simile al trattamento IVA dei voucher (cioè fuori campo fino a quando non viene effettuata la fornitura sottostante). Conseguentemente, l'attività dell'emittente è stata considerata dal fisco italiano come un servizio imponibile soggetto ad aliquota ordinaria al momento del pagamento del corrispettivo.

Nel febbraio 2022, l'Italia ha pubblicato nuove regole di antiriciclaggio (Anti Money Laundering, AML) per le società di criptovalute che delineano i requisiti di registrazione e segnalazione per i VASP in linea con le norme antiriciclaggio dell'UE e le linee guida del Gruppo di azione finanziaria (GAFI) per le società di criptovalute. Le nuove regole richiedono anche ai fornitori di servizi di asset virtuali di registrarsi in un elenco speciale per le società di crittografia. La registrazione è richiesta se le aziende offrono servizi relativi alle risorse digitali nel paese. L'Italia ha aderito all'European Blockchain Partnership (EBP) insieme ad altri 22 paesi nell'aprile 2018 per consentire agli Stati membri di collaborare con la Commissione europea sulla tecnologia blockchain.

Germania

La "Legge di attuazione della direttiva di modifica sulla quarta direttiva dell'UE contro il riciclaggio di denaro" ha reso la Germania uno dei primi paesi al mondo a consentire alle istituzioni finanziarie (FI) di custodire criptovalute come un nuovo tipo di "servizio finanziario" incorporando nella legge bancaria tedesca. A partire dal 1 gennaio 2020, gli enti che desiderano offrire questo servizio devono richiedere l'autorizzazione a BaFin (l'Autorità federale di vigilanza finanziaria). Il governo tedesco è stato uno dei primi paesi a fornire certezza giuridica alle istituzioni finanziarie, consentendo loro di detenere criptovalute.

I regolamenti stabiliscono che i cittadini e le persone giuridiche possono acquistare o scambiare criptovalute purché ciò avvenga tramite scambi autorizzati che abbiano la licenza rilasciata dal BaFin. Essendo uno stato membro dell'Unione Europea, la Germania attua da vicino le varie direttive antiriciclaggio dell'UE. In qualità di membro del AML (Anti-Money Laundering), CFT (Combatting the Financing of Terrorism) e GAFI (Financial Action Task Force), la Germania segue inoltre rigorose politiche di approccio basato sul rischio (RBA) come Enhanced Due Diligence ( EDD) e Know Your Customer (KYC).

Secondo BaFin non sono quindi né moneta, moneta elettronica, moneta a corso legale né valuta estera o banconote e monete estere. BaFin classifica invece i Bitcoin come "unità di conto" ai sensi della legge bancaria tedesca, ovvero come unità di valore non denominate a corso legale, che è almeno paragonabile alla valuta estera. L'Ufficio federale delle imposte centrale tedesco considera le criptovalute come denaro privato ai fini fiscali.

Per i privati i guadagni inferiori a 600 euro derivanti da criptovalute detenute per meno di un anno sono considerati esentasse, mentre sono in ogni caso esenti da tasse in Germania le criptovalute detenute per più di un anno. Se nessuna delle condizioni è soddisfatta, gli utili sono tassati in base alle aliquote ordinarie del reddito.

Francia

Nel suo rapporto annuale 2011, Tracfin (l'unità francese di intelligence finanziaria incaricata di combattere la frode finanziaria, il riciclaggio di denaro e il finanziamento del terrorismo) è stata la prima autorità francese a menzionare Bitcoin. La prima vera e propria regolamentazione francese sulla criptovaluta è arrivata nel gennaio 2014, quando la Prudential Supervision and Resolution Authority (ACPR), l'autorità di regolamentazione bancaria e assicurativa francese, ha discusso delle prime entità che ricevevano valuta legale per conto dei clienti in relazione all'acquisto o alla vendita di criptovalute.

Nell'aprile 2019, l'Assemblea nazionale francese ha adottato il Plan d'Action pour la Croissance et la Transformation de Enterprises (PACTE – Action Plan for Business Growth and Transformation) che ha istituito un quadro per i fornitori di servizi di asset digitali. Nel giugno 2021 il regolamento è stato finalizzato ed è entrato in vigore, le aziende sono ora soggette a registrazione obbligatoria e soggette a normative più severe e soggette a nuove regole AML/CFT relative alle risorse digitali. Hanno imposto nuovi requisiti agli scambi di criptovalute e vietano gli account anonimi, ampliano gli obblighi AML/CFT e KYC per armonizzare meglio il quadro AML francese con i principi della Financial Action Task Force (GAFI) e rispondere ai nuovi rischi associati alle risorse digitali.

In termini di tassazione, il governo ha anche mostrato fin dall'inizio la sua intenzione di regolamentare gli asset digitali nel modo più appropriato possibile tenendo conto della loro natura specifica. A partire dal 2019, il legislatore ha introdotto un regime fiscale particolare per le risorse digitali. Quando l'acquisto e la vendita di asset digitali vengono effettuati a titolo professionale, i guadagni sono soggetti all'aliquota progressiva dell'imposta sul reddito nella categoria degli utili industriali e commerciali. Nel regime per le persone fisiche, la plusvalenza complessiva annua derivante dalla vendita di asset digitali è tassata con un'aliquota fissa del 30%. Un trasferimento di asset digitali è tassabile quando la sua controparte non è un asset digitale.

Pertanto, gli scambi tra asset digitali non generano alcuna tassazione, che è ancora una specificità francese che consente il regolare sviluppo dei servizi decentralizzati (in particolare i servizi finanziari decentralizzati). Tuttavia, la vendita di asset digitali contro corso legale (euro, dollari, ecc.) o l'acquisto di un bene o di un servizio in asset digitali è un evento imponibile.

Regno Unito

L'incertezza normativa associata alle criptovalute ha spinto nel 2018 la Financial Conduct Authority (FCA) del Regno Unito (FCA), e la Bank of England a costituire una Task-force dedicata. La task force ha definito tre tipi di criptovalute (token di utilità, token di sicurezza e token di scambio) e tre modi in cui vengono utilizzate le criptovalute, prima di stabilire un requisito per ulteriori considerazioni sull'AML/CFT e sulla tassazione. Nel luglio 2019, la FCA ha pubblicato la guida PS19/22 finale sulle criptovalute, che disciplina le aziende che emettono, creano, detengono, commercializzano, acquistano o vendono criptovalute; scambi di criptovalute; la transazione di criptovaluta; l'emissione di nuove monete; la pubblicazione di software open source relativo alle criptovalute; e altro ancora.

Le normative nel Regno Unito consentono ai residenti di acquistare e vendere criptovalute, tuttavia, la vendita di derivati crittografici ai consumatori al dettaglio è stata vietata nel Regno Unito dalla Financial Conduct Authority (FCA) del Paese a partire dal 6 gennaio 2021. Nel Regno Unito, le tasse sulle criptovalute variano a seconda delle persone fisiche e delle imprese, come indicato da Her Majesty's Revenue & Customs (HMRC) nel dicembre 2019. Gli individui sono in grado di pagare i guadagni e le perdite tipici che sono tassati sotto le plusvalenze e altre attività perseguite da individui come mining, staking e altro.

Al contrario, le imprese sono tenute a pagare le plusvalenze, l'imposta sulle società, l'imposta sul reddito, i contributi assicurativi nazionali, l'imposta di bollo e l'imposta sul valore aggiunto. Quindi HMRC utilizza due sistemi fiscali separati per individui e aziende che scambiano risorse crittografiche. Sebbene abbia lasciato l'UE, è probabile che le normative sulla criptovaluta del Regno Unito rimarranno ampiamente coerenti con il blocco a breve termine. Il Regno Unito attuerà, ad esempio, direttive equivalenti alle proposte dell'UE sui mercati delle criptovalute (MiCA) e sulla moneta elettronica, insieme a varie direttive antiriciclaggio.

Olanda

Nel gennaio 2018 la De Nederlandsche Bank (DNB) ha pubblicato un documento di sintesi in cui si afferma che le criptovalute non svolgono il ruolo di denaro e non hanno alcuna implicazione sulla politica monetaria. Il ministro delle finanze olandese ha dichiarato in una lettera al parlamento olandese che un divieto sulle criptovalute non è auspicabile, ma sarebbe vantaggioso regolamentare il commercio di criptovalute a livello europeo o internazionale. Questo regolamento è stato implementato dal Dutch Implementation Act del 21 maggio 2020, sottoponendo solo i fornitori di portafogli e gli scambi di criptovalute alla quinta direttiva europea sull'antiriciclaggio e il finanziamento del terrorismo (AMLD V). A differenza della maggior parte dei paesi membri, non esiste una tassa sulle plusvalenze in criptovalute nei Paesi Bassi. Piuttosto, le criptovalute sono tassate come una asset, se il valore imponibile dei tuoi beni (criptati e non) è superiore a 50.000 EUR, sei soggetto all'imposta sul patrimonio del 31%.

L'imposta sul patrimonio viene riscossa sul rendimento presunto delle attività detenute, che è un rendimento percentuale fisso assunto dal governo, perciò Il reddito effettivo è irrilevante. Questo risulta diverso dai paesi che trattano le criptovalute come proprietà in quanto un guadagno viene tassato solo se l'attività è negoziata ed effettivamente realizzata.

Belgio

L'Autorità belga per i servizi e i mercati finanziari e la Banca nazionale del Belgio sono i principali organismi di regolamentazione per i servizi finanziari in Belgio. Le autorità di regolamentazione hanno pubblicato linee guida e avvertimenti al pubblico che le criptovalute non hanno corso legale e hanno anche rilasciato dichiarazioni in merito a truffe e protezione degli investitori. Il Belgio, tuttavia, ha promosso una forte comunità fintech coinvolta nelle risorse digitali e nella blockchain.

Il ministro della giustizia ha annunciato l'intenzione di stabilire un quadro giuridico relativo alle criptovalute. A partire dal 1 maggio 2022, tutte le persone giuridiche stabilite e operanti in Belgio che desiderano fornire servizi di cambio tra "valute virtuali e valute legali" devono registrarsi presso la Financial Services and Markets Authority (FSMA), l'autorità di regolamentazione finanziaria del paese. Lo stesso vale per le aziende che offrono servizi di custodia, ha annunciato l'agenzia.

I guadagni sulle criptovalute sono tassabili come "reddito vario". In quanto membro dell'UE, si applicano i regolamenti emanati da EBA, EIOPA ed ESMA. Le valute virtuali sono definite dalla BCE come "una rappresentazione digitale del valore, non emessa da una banca centrale, un istituto di credito o un istituto di moneta elettronica, che, in alcune circostanze, può essere utilizzata come alternativa al denaro".

Portogallo

Nonostante abbia emesso avvertimenti sui rischi legati alle criptovalute, il Portogallo è ampiamente considerato il paese più cripto-friendly d'Europa. Il Portogallo, tuttavia, segue il regolamento dell'UE come concordato con l'AMLD5. Nella sentenza ufficiale del 2016, l'autorità fiscale portoghese ha analizzato la possibile classificazione delle criptovalute all'interno di alcuni tipi di reddito soggetti all'imposta portoghese, in particolare plusvalenze, redditi da capitale e redditi da attività commerciali, e ha deciso che, come regola generale, le persone non dovrebbero essere tassate in relazione ai guadagni derivanti dalla valutazione o dalla vendita di criptovalute, salvo che, in caso di vendita di criptovalute, se corrispondono alla principale attività ricorrente della persona, il reddito ottenuto da tale attività potrebbe essere soggetto all'imposta portoghese.

I guadagni ottenuti dall'acquisizione e dalla vendita di criptovalute, perciò , non sono tassati, mentre, le aziende che forniscono servizi relativi alla criptovaluta, d'altra parte, sono tassate sulle plusvalenze su una scala compresa tra il 28 e il 35%.

Nell'aprile 2020, il governo portoghese ha pubblicato un piano d'azione per la transizione digitale che comprendeva 12 pilastri, il più importante dei quali era l'emancipazione digitale delle persone, la trasformazione digitale delle aziende e la digitalizzazione dello stato. Il piano ha anche stabilito un ambiente normativo flessibile per il test e lo sviluppo della tecnologia.

Spagna

Il governo spagnolo è stato molto cauto e conservatore riguardo alle criptovalute, poiché la legge spagnola è altamente protettiva dei diritti di investitori e consumatori. Nel 2021 la Commissione spagnola per i titoli e gli scambi, la Comision Nacional del Mercado de Valores (CNMV) e la Banca di Spagna hanno emesso una dichiarazione congiunta in cui avvertono i rischi e la volatilità associati alle criptovalute.

Non esiste quindi una regolamentazione specifica sulle criptovalute in Spagna, tranne per il fatto che non possono essere trattate come moneta a corso legale, che è riservata esclusivamente all'euro come valuta nazionale. Nel diritto spagnolo, una criptovaluta non può essere considerata uno strumento finanziario, né una valuta (nazionale o estera), ma riteniamo che potrebbero essere assimilati a titoli nel caso di offerte pubbliche, o a beni mobili o merci quando vengono scambiati individualmente.

La Spagna ha emesso il regio decreto legge 5/202176 che includeva una disposizione che conferiva alla CNMV il potere di regolamentare la pubblicità relativa alle criptovalute. Nel gennaio 2022, la CNMV ha pubblicato a circolare che afferma che inizierebbe a regolamentare la pubblicità dilagante delle risorse crittografiche, anche da parte degli influencer dei social media, per assicurarsi che gli investitori siano consapevoli dei rischi. Le plusvalenze derivanti dalla vendita di criptovalute da parte di una persona residente in Spagna saranno tassate secondo un'aliquota variabile dal 19 al 23%. Il tasso più elevato si applica per guadagni superiori a 50.000 euro.

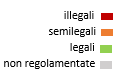

Asia - Pacifico

Il contesto normativo nelle giurisdizioni dell’aera asia-pacifica sta maturando velocemente. Molte giurisdizioni, tra cui Giappone, Corea, Indonesia, Singapore, Thailandia, Hong Kong e Malesia, hanno tutte emesso linee guida e imposto requisiti di licenza per criptovalute e ogni giurisdizione si trova in una fase diversa.

È significativo che la Cina continentale abbia vietato l'attività commerciale di criptovalute e Hong Kong che ha recentemente proposto una legislazione per vietare il commercio di criptovalute per gli investitori al dettaglio. Inoltre, molte giurisdizioni come Giappone, Corea, Tailandia, Hong Kong e Australia, stanno prendendo in considerazione le CBDC, la Cina è in prima linea, avendo già fatto i progetti pilota e implementato un CBDC, per un caso d'uso reale.

Australia

in Australia, tutte le criptovalute sono considerate proprietà dal punto di vista normativo. Nel 2018 nuove leggi per i fornitori di servizi di cambio valuta digitale sono state implementate dall'Australian Transaction Reports and Analysis Center (AUSTRAC), l'agenzia di intelligence finanziaria e regolatore AML/CTF. L'Anti-Money Laundering and Counter-Terrorism Financing Act 2006 (AML/CTF 2006) tratta la criptovaluta come una rappresentazione digitale del valore che può funzionare come unità di scambio, essere utilizzata come corrispettivo per la fornitura o beni e servizi e che è intercambiabile con altre forme di denaro.

L'AML/CTF 2006 fornisce un quadro normativo abbastanza sostanziale per le criptovalute, stabilendo che tutte le entità che scambiano valuta digitale devono registrarsi come scambi; identificare e verificare gli utenti; mantenere registri finanziari accurati e rispettare gli obblighi di rendicontazione specificati. L'eventuale inosservanza dei suddetti requisiti può comportare sanzioni penali. Nel dicembre 2021, l'Australia ha dichiarato che creerà un quadro di licenza per gli scambi di criptovaluta e considererà il lancio di un CBDC al dettaglio come parte di una revisione del suo settore dei pagamenti.

Josh Frydenberg, il tesoriere, ha affermato che il governo inizierà le consultazioni all'inizio del 2022 per stabilire un quadro di licenza per gli scambi digitali, consentendo l'acquisto e la vendita di criptovalute da parte dei consumatori in un ambiente regolamentato. Le tasse sulle criptovalute in Australia, generalmente sono soggette a imposte sulle plusvalenze che vanno dal 19% al 45%.

Cina

La People’s Bank of China ha vietato alle istituzioni finanziarie di negoziare criptovalute nel 2013 e successivamente ha esteso il divieto a coprire gli scambi di criptovalute e gli ICO. Nel settembre 2017, infatti, le autorità di regolamentazione cinesi hanno continuato a vietare le Initial Coin Offering (ICO) affermando che l'uso di criptovalute come Bitcoin ed Ether per condurre ICO era una forma non autorizzata e illegale di finanziamento pubblico.

Nonostante ciò, la Cina è stata l'epicentro dell'attività mineraria a causa dei bassi costi dell'elettricità, dove, al suo apice, è stato stimato che oltre il 65% del mining di bitcoin si svolgeva in Cina. Il governo ha preso in considerazione il divieto di mining di criptovalute, ma nel 2019 ha riconfermato che sarebbe rimasto legale.

Nel maggio 2021, il Comitato cinese per la stabilità e lo sviluppo finanziario, l'agenzia di regolamentazione finanziaria sotto il vicepremier Liu He, ha affermato che il governo cinese avrebbe "represso il comportamento di estrazione e scambio di bitcoin e impedito risolutamente il trasferimento dei rischi individuali alla società". La maggior parte degli esperti ora stima che l'estrazione mineraria cinese sia, in effetti, vicina allo zero. Sebbene le politiche aggressive contro le cripto-attività, la PBOC è impegnata nell’adozione della tecnologia blockchain ed è in prima linea nello sviluppo della valuta digitale della banca centrale, lo yuan digitale.

Hong Kong

La Hong Kong Securities and Futures Commission (SFC) ha emanato un quadro normativo rigoroso e requisiti di licenza per i VASP. Ha anche proposto un divieto al trading di criptovalute per gli investitori al dettaglio in base al quale solo gli investitori professionali che hanno più di 8 milioni di dollari di Hong Kong in attività sarebbero autorizzati a negoziare. La regolamentazione delle criptovalute di Hong Kong non è stata chiara negli ultimi anni. Il divieto cinese delle criptovalute ha causato disagio, con molte aziende fintech e criptovalute che hanno abbandonato o ridimensionato le operazioni nella regione. Nel gennaio 2022 l'Autorità monetaria di Hong Kong (HKMA) ha emesso due documenti: uno sulle stablecoin e un altro sui fondi negoziati in borsa legati alle criptovalute nelle quali Il bitcoin è definito come una merce virtuale e non a corso legale. Non ci sono imposte sulle plusvalenze e le leggi AML/CFT si applicano a ogni individuo o azienda a Hong Kong, indipendentemente dall'attività e sono conformi ai requisiti del GAFI.

Indonesia

Nel 2019 l'Agenzia indonesiana di regolamentazione del commercio ha approvato il regolamento Bappebti n. 5/2019,94 che legalmente riconosce e regola bitcoin e altre criptovalute come commodities. La Bank Indonesia perciò vieta le criptovalute come strumento di pagamento ma consente loro di essere scambiate come merce. Nel 2020 il regolamento Bappebti n. 7/2020 ha definito le 229 criptovalute che saranno negoziate in Indonesia e i potenziali trader fisici di criptovalute e i trader fisici di criptovalute come piattaforme in cui i clienti può acquistare e vendere criptovalute.

Giappone

Il Giappone ha uno dei regimi normativi più progressisti e sviluppati per le criptovalute. Gli scambi di criptovaluta devono essere registrati e conformi alla tradizionale AML/CFT e ad altre normative. Sono regolati dal Payment Services Act (PSA), che definisce la "criptovaluta" come un valore di proprietà e non una moneta a corso legale. Il PSA definisce "crypto-asset" come metodi di pagamento che non sono denominati in valuta fiat e possono essere utilizzati per pagare persone non specificate. A dicembre 2017, l'Agenzia delle Entrate Nazionale del Giappone98 ha stabilito che i guadagni sulle criptovalute dovrebbero essere classificati come "reddito vario" e tassati di conseguenza. Ci sono stati diversi nuovi regolamenti e modifiche al PSA e al Financial Instruments and Exchange Act (FIEA), che hanno introdotto il termine "crypto-asset" e regolamentato il trading di derivati crittografici.

I fornitori di servizi di custodia di criptovaluta (che non vendono o acquistano criptovalute) rientrano nell'ambito del PSA, mentre le attività di derivati di criptovaluta rientrano nell'ambito della FIEA. Nell'aprile 2020, il Giappone è stato il primo paese a creare organismi di autoregolamentazione, la Japanese Virtual Currency Exchange Association (JVCEA) e la Japan STO Association. La JVCEA e l'Associazione STO promuovono la conformità normativa e svolgono un ruolo significativo nello stabilire le migliori pratiche e garantire la conformità alle normative.

Singapore

Nel 2019 la Corte commerciale internazionale di Singapore si è unita alla breve lista di giurisdizioni riconoscendo formalmente (per giurisprudenza o legislazione) che le criptovalute possono essere considerate proprietà. La Corte ha concluso che, nonostante la giurisprudenza suggerisca difficoltà nel conciliare le valute virtuali con la classica definizione di proprietà, la criptovaluta ha le caratteristiche fondamentali di immateriale proprietà, essendo una cosa di valore identificabile, nonostante non sia considerata a corso legale.

Nel gennaio 2020 è entrato in vigore il Payment Services Act ("PSA"), che regola le operazioni delle società di criptovalute a Singapore e introduce un quadro normativo per i pagamenti in criptovaluta. Il PSA regola sette tipi di servizi di pagamento, inclusi i servizi di trasferimento di denaro, sia nazionali che transfrontalieri, i servizi di emissione di moneta elettronica e i servizi di token di pagamento digitale.

Sud Korea

Nel 2021, il volume totale degli scambi di criptovalute in Corea del Sud ha superato quello del mercato azionario nazionale. Le autorità di regolamentazione della Corea del Sud hanno adottato un approccio cauto nei confronti degli scambi e delle società di criptovalute. Le società sono soggette a AML e obblighi fiscali equivalenti a quelli di altre istituzioni finanziarie. A seguito di numerosi grandi hack di scambio di criptovalute, la Corea del Sud ha approvato la "Legge sulla segnalazione e l'utilizzo di informazioni specifiche sulle transazioni finanziarie", noto anche come Financial Transaction Reports Act (FTRA), che richiede ai VASP di registrarsi e conformarsi alle normative antiriciclaggio.

La Corea del Sud ha cercato di garantire l'integrità del mercato conforme al GAFI. Le autorità di regolamentazione hanno anche sottolineato l'importanza della sicurezza delle piattaforme di trading. Nuove regole sono entrate in vigore nel 2021 richiedendo a tutti i fornitori di servizi crittografici di registrarsi presso la Korean Financial Services Commission. Le piattaforme devono inoltre rispettare gli obblighi antiriciclaggio e acquisire un certificato ISMS (Information Security Management System) dalla Korea Internet & Security Agency (KISA). Nel novembre 2021, il comitato finanziario dell'Assemblea nazionale sudcoreana ha approvato di differire una tassa del 20% da prelevare sui profitti crittografici di oltre 2,5 milioni di won coreani (2.105 USD).

Tutti i profitti guadagnati fino a questo valore saranno esenti da tassazione. Le normative sulle aliquote fiscali applicabili differiscono a seconda che si sia residenti (ai sensi dell'Income Tax Act, qualsiasi persona fisica che abbia il proprio domicilio o luogo di residenza nella Repubblica di Corea da almeno 183 giorni) o un non residente (qualsiasi persona fisica che non è residente) della Corea del Sud. Come per i residenti, il reddito derivante da transazioni di asset virtuali nazionali di non residenti è classificato come "altro reddito da fonte domestica", tuttavia il governo trattiene come imposta il minore tra il 20% degli utili derivanti dal trasferimento del bene virtuale, o il 10% dell'importo del pagamento a titolo di imposta. Poiché i non residenti sono tassati sotto forma di ritenuta d'acconto, il sostituto d'imposta che versa il reddito del bene virtuale al non residente trattiene l'importo dell'imposta quando versa il reddito del bene virtuale al non residente ed è tenuto al pagamento della ritenuta d'acconto agli uffici delle imposte entro il 10 del mese successivo a quello della trattenuta.

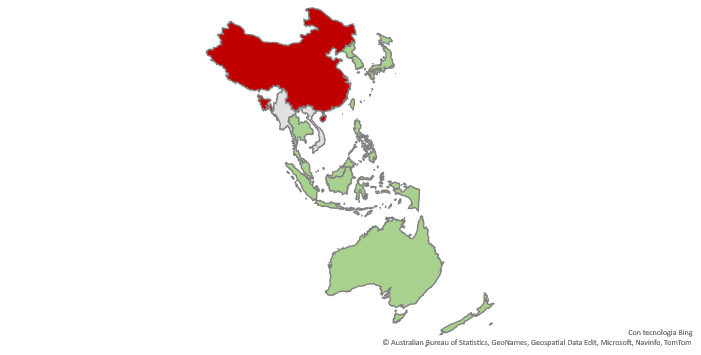

Russa, Medioriente, Africa

In Africa la maggior parte dei paesi è ancora in fase di monitoraggio per quanto riguarda la tecnologia Blockchain e le criptovalute, solo pochi paesi hanno emesso delle linee guida e in molti di questi le criptovalute non sono riconosciute come valute. Il Sudafrica è il paese più vicino a inserire le criptovalute in un quadro giuridico delineato, mentre paesi situati nella parte nord come Marocco, Algeria e Libia li hanno banditi direttamente. La situazione risulta simili anche per i paesi più a Est, da una parte gli Emirati Arabi e l’Arabia Saudita sono intervenute a favore della diffusione delle cripto attività mentre in Russia e India, nonostante siano riconosciute e utilizzate come mezzi di pagamento, permangono ancora degli ostacoli al loro sviluppo.

Russia

La criptovaluta occupa una posizione piuttosto indecisa all'interno della legge e della politica russa. Nel 2020, il presidente russo Vladimir Putin ha firmato una legge che regola le transazioni di asset finanziari digitali. Secondo la legge, entrata in vigore il 1° gennaio 2021, le valute digitali sono riconosciute come mezzo di pagamento e investimento, tuttavia, queste non possono essere utilizzate per pagare beni e servizi. La Banca centrale russa ha avviato un programma pilota per lo sviluppo di una valuta della banca centrale digitale, il rublo digitale, allo stesso tempo si è fermamente opposta alle criptovalute.

Nel gennaio 2022, la Banca centrale russa ha chiesto il divieto totale delle criptovalute all'interno del paese, citando i rischi posti dalla volatilità delle valute digitali sull'economia più ampia del paese. Nel febbraio 2022, il ministero delle Finanze russo ha presentato una nuova bozza di regolamento che disciplina le criptovalute in Russia, confermando un divieto esistente sull'uso di pagamenti in criptovalute per beni e servizi e fissando un limite alla quantità di rubli che qualsiasi individuo può investire in criptovalute. Tuttavia, la Russia ospita la terza industria mineraria di criptovaluta più grande del mondo dietro gli Stati Uniti e il Kazakistan, una contraddizione sconcertante che suggerisce che il generale disprezzo del governo per i rischi legati alle criptovalute non è condiviso da tutti.

India

Le prime regolamentazioni da parte della legge indiana dell'esistenza di criptovalute sono rappresentate da circolari emesse dalla Reserve Bank of India ("RBI"), la banca centrale indiana, dal 2013 al 2017. Nel 2018 la Reserve Bank of India ha vietato il commercio di criptovalute e ha proibito alle banche indiane di trattare con gli scambi di criptovalute a causa di problemi di protezione dei consumatori, AML e integrità del mercato. Nel 2020, tuttavia, la Corte suprema indiana ha annullato il divieto e chiarito che non esiste alcun divieto. Nonostante le preoccupazioni diffuse, lo scetticismo e i precedenti divieti sulle criptovalute, l'India ha incoraggiato l'innovazione e l'uso della blockchain.

Ha anche iniziato a lavorare su una CBDC sostenuta dallo stato, la rupia digitale. Standards Council of India ha annunciato nuove linee guida relative alla pubblicità di criptovalute e NFT nel febbraio 2022. Le nuove regole, che entreranno in vigore il 1° aprile, vietano l'uso delle parole "valuta, titoli, custodia e depositari" in pubblicità, poiché i consumatori spesso associano i termini a prodotti regolamentati.

Ad oggi, le criptovalute non sono né regolamentate né vietate in India in attesa del disegno di legge sulle criptovalute ancora in sospeso “The Cryptocurrency and Regulation of Official Digital Currency Bill of 2021” e della proposta per la creazione della valuta digitale ufficiale che sarà emessa dalla Reserve Bank of India.

Sud Africa

La South African Reserve Bank, la Financial Sector Conduct Authority (FCSA) e il National Treasury, insieme a un gruppo di lavoro intergovernativo sulla tecnologia finanziaria, hanno pubblicato piani per sviluppare un quadro normativo per la registrazione. La FCSA mira anche ad affrontare il modo in cui le criptovalute interagiranno con i servizi finanziari tradizionali e la stabilità finanziaria complessiva. Le criptovalute non sono considerate come valuta o proprietà in Sud Africa ma come beni immateriali.

Emirati Arabi

Gli Emirati Arabi Uniti sono considerati uno dei paesi crittografici più progressisti al mondo. La Financial Services Regulatory Authority (FSRA), l'autorità di regolamentazione finanziaria dell'Abu Dhabi Global Markets (ADGM), è diventata la prima autorità a emanare linee guida e regolamenti completi sullo svolgimento delle attività relative alle criptovalute. La FSRA ha pubblicato una guida supplementare sulla regolamentazione delle offerte iniziali di monete/token e valute virtuali (ai sensi dei suoi servizi finanziari e dei regolamenti di mercato), in base alle quali ha commentato le offerte iniziali di monete (ICO), in base alle quali le criptovalute sono offerte in vendita al pubblico in generale. Il 28 febbraio 2022, l'Emirato di Dubai ha promulgato la legge n. 4 del 2022 sulla regolamentazione delle risorse virtuali ("VAL") e ha istituito la Dubai Virtual Assets Regulatory Authority ("VARA").

Stabilendo un quadro legale per le imprese legate alle risorse virtuali, comprese le criptovalute e i token non fungibili (NFT), questa legge fondamentale riflette la visione di Dubai di diventare una delle principali giurisdizioni per gli imprenditori e gli investitori della tecnologia blockchain. Inoltre, nel 2020, la Banca centrale degli Emirati Arabi Uniti (CBUAE) e la Banca centrale dell'Arabia Saudita (SAMA) hanno pubblicato un rapporto sul loro sforzo congiunto durato un anno, intitolato "Progetto Aber: progetto congiunto di valuta digitale e contabilità distribuita"

Nigeria

I due principali regolatori finanziari in Nigeria vedono le criptovalute in modo diverso. La Banca centrale della Nigeria ha vietato alle banche e alle istituzioni finanziarie di trattare criptovalute. La banca centrale ha affermato che le criptovalute non sono regolamentate e non hanno corso legale.

Nel frattempo, la Nigerian Securities and Exchange Commission (SEC) ha cercato di regolamentare gli investimenti in criptovalute sulla base del fatto che si qualificano come transazioni in titoli. Entrambi i regolatori hanno affermato di aver identificato alcuni rischi nel settore degli asset digitali, senza fornire ulteriori spiegazioni.

L'uso del bitcoin, la criptovaluta originale e più grande, è esploso in Nigeria negli ultimi anni, soprattutto tra le piccole imprese, poiché l'indebolimento della valuta naira rende difficile ottenere i dollari statunitensi necessari per importare beni o servizi. La Banca centrale della Nigeria ha lanciato ufficialmente "eNaira", la sua CBDC, il 25 ottobre 2021.

Arabia Saudita

La banca centrale saudita e il ministro delle finanze hanno messo in guardia contro il commercio o l'investimento in valute virtuali, comprese le criptovalute, poiché non sono riconosciute dalle persone giuridiche del regno. Sono al di fuori dell'ambito del quadro normativo e non sono scambiati da istituzioni finanziarie a livello locale.

Sebbene la Banca centrale saudita abbia avvertito il pubblico dei rischi associati alle criptovalute e che non hanno corso legale, il bitcoin è accettato dalle piccole imprese e dai commercianti e il governo ha adottato finora un approccio normativo molto leggero. Negli ultimi anni, l'Arabia Saudita ha collaborato con gli Emirati Arabi Uniti per attrarre società di criptovalute nella regione. Le criptovalute giocheranno sicuramente un ruolo importante nello sforzo a lungo termine del paese per diversificare la sua economia e diventare un hub di innovazione: "Saudi Vision 2030".

La banca centrale saudita ha iniziato a utilizzare la tecnologia blockchain nelle sue attività nel settore bancario e per stare al passo con le tendenze del mercato. Ha anche creato una sandbox normativa per la collaborazione su nuovi servizi bancari digitali e programmi di formazione blockchain.

Egitto

Il governo egiziano ha vietato il commercio di criptovalute nel 2018 a causa di decreti religiosi secondo la legge islamica. Nonostante il divieto, diverse piattaforme di trading di criptovalute internazionali hanno registrato una crescita significativa degli utenti nel paese negli ultimi anni. La Banca Centrale d'Egitto ha citato l'importanza dell'articolo 206 della Legge sulla Banca Centrale e sul Sistema Bancario promulgata dalla Legge n. 194 del 2020. La legge vieta l'emissione, il commercio, la promozione, le piattaforme e altre attività legate alle criptovalute.

Conclusioni

Le particolari caratteristiche innovative delle criptovalute e la loro natura transfrontaliera rendono questi asset poco adattabili alle leggi esistenti e ad una regolamentazione specifica ferma ai confini nazionali. I crypto-asset impongono ai regolatori delle varie giurisdizioni di raggiungere un certo livello di armonizzazione e coordinazione a livello globale, almeno per quanto riguarda la classificazione e la tassonomia di questi strumenti.

Ancora oggi, come abbiamo visto, i crypto-asset sono definiti in modo ampiamente diverso dai governi nazionali e in alcuni casi addirittura le autorità dello stesso paese hanno emesso pareri e linee guida in contraddizione tra loro. Requisito fondamentale è quindi una comprensione comune della notevole ampiezza delle cripto-attività, nonché un linguaggio coerente per descrivere queste attività e discuterne le implicazioni.

Scopo principale è definire una tassonomia coerente e affidabile di questi nuovi token, del loro ciclo di vita e degli attori del mercato che interagiscono con essi, e utilizzare questo come punto di partenza delineare una regolamentazione normativa e fiscale adatta.

Dal punto di vista giuridico e fiscale molti paesi trattano le criptovalute come beni immateriali o commodities, altri come asset d’investimento e solo pochi, tra cui l’Italia, come valute estere. Mentre alcuni paesi tassano la creazione di criptovalute, che possono assumere forme diverse (mining, airdrop, offerta iniziale di token, contraffazione), altri paesi si concentrano principalmente sulla vendita di criptovalute o distinguono tra trading occasionali e professionali.

Più in generale, i regolatori dovranno decidere cosa costituisce un evento imponibile per le criptovalute ai fini fiscali e in che misura questi differiscono nel trattamento contabile fiscale. Una serie di sfide e criticità che verranno affrontate nel prossimo webinar di Afi100: Novità e attualità su Criptovalute, Smart Contracts e NFT” in programma il 14 Luglio 2022 a cui parteciperanno esperti in ambito fiscale e legale per chiarire i principali aspetti dell’ecosistema cripto.